Ihr kompetenter Partner

Die Sparkasse unterstützt Sie bei Ihren weltweiten Aktivitäten und schafft eine Vertrauensbasis für die professionelle Abwicklung Ihrer Auslandsgeschäfte. Ihr Institut bietet Ihnen gleich mehrere Möglichkeiten des Dokumentengeschäfts an:

- Dokumentenakkreditiv

- Dokumenteninkasso

- Garantie

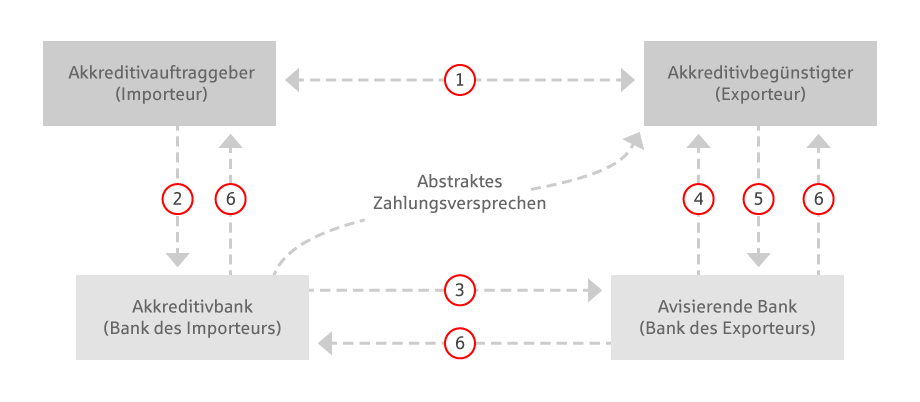

Dokumentenakkreditiv: Geschäfte professionell absichern

Mit einem Dokumentenakkreditiv definieren Sie als Importeur Bedingungen, die Ihre Importe sichern. Als Exporteur erhalten Sie von der Bank Ihres Geschäftspartners ein Zahlungsversprechen.

Ihre Vorteile

- Akkreditive als Basis für Export- und Importfinanzierungen

- Rechtssichere Abwicklung dank weltweit anerkannter Richtlinien

- Als Exporteur erhalten Sie nach Vorlage akkreditivkonformer Dokumente Ihr Geld für Ihre gelieferten Waren

- Als Importeur haben Sie die Sicherheit, dass nur bei Vorlage akkreditivkonformer Dokumente gezahlt wird

Ihre Sicherheit bei einem Akkreditiv

Aufgrund des Zahlungsversprechens der Bank des Importeurs ist das Akkreditiv für den Exporteur sicherer als das Inkasso. Die tritt ein, wenn der Importeur nicht zahlen kann oder nicht zahlen will. Bei einem bestätigten Akkreditiv gibt Ihre Sparkasse Ihnen als Exporteur ein zusätzliches Zahlungsversprechen. Dieses sichert Sie ab: gegen den Ausfall der Akkreditivbank sowie gegen politische Risiken im Ausland.

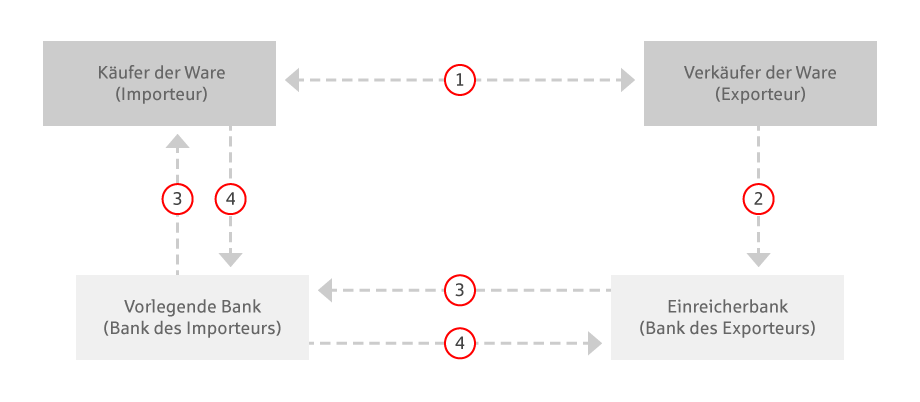

Dokumenteninkasso: Sicherheit für Leistungen

Beim Dokumenteninkasso werden Sie von Banken im In- und Ausland unterstützt. Die jeweiligen Kreditinstitute überreichen dem Importeur die Dokumente für die Ware erst gegen Vergütung (Dokumente gegen Bezahlung) oder gegen Wechselakzeptierung (Dokumente gegen Akzept). Damit erwirbt der Importeur das Eigentum an der Ware nur bei Zahlung. Und der Exporteur erhält den Warenwert erst nach vorgeschriebener Lieferung.

Ihre Vorteile

- Sicherer für den Exporteur als ein einfaches Zahlungsversprechen1

- Ein guter Kompromiss, sofern der Importeur kein Akkreditiv wünscht

- Sichere Abwicklung aufgrund einheitlicher Richtlinien

- Die Bonität des Importeurs wird nicht belastet

- Der Importeur erhält bei Vereinbarung der richtigen Dokumente die Ware nur bei Zahlung

- Gegenfinanzierung eines akzeptierten Wechsels möglich

Garantie: Ihre Sparkasse tritt für Sie ein

Unter einer Bankgarantie versteht man das unwiderrufliche, abstrakte Versprechen zwischen einer Bank als Bürgin und einem Kunden als Garantienehmer, in welchem das Kreditinstitut dem Begünstigten versichert, ihm eine Zahlung in vereinbarter Summe zu leisten, sofern vereinbarte Voraussetzungen erfüllt wurden.

Ihre Vorteile

- Als Begünstigter: Schutz vor Nichterfüllung der Pflichten Ihres Vertragspartners

- Als Auftraggeber: Sie stärken Ihre Vertrauenswürdigkeit bei Geschäftspartnern

- Gute Alternative zum Dokumentenakkreditiv

Direkte und indirekte Garantie

Je nach Gepflogenheiten und Rechtsvorschriften im Ausland kann eine Garantie direkt oder indirekt ausgestellt sein:

- Bei der direkten Garantie sagt Ihre Sparkasse Ihrem Geschäftspartner eine Zahlung in bestimmter Höhe zu – für den Fall, dass Sie Ihren Vertragspflichten nicht vollständig nachkommen.

- Im Fall der indirekten Garantie ist eine ausländische Bank zwischengeschaltet.

Häufige Garantiearten

- Bietungsgarantie: Dient zur Sicherung der Ernsthaftigkeit eines Angebots.

- Anzahlungsgarantie: Gewährleistet die Rückerstattung geleisteter Anzahlungen.

- Vertragserfüllungsgarantie: Sichert dem Begünstigten einen garantierten Betrag zu, sofern vertragliche Ansprüche nicht erfüllt werden.

- Gewährleistungsgarantie: Stellt sicher, dass der Verkäufer seinen Verpflichtungen bei auftretenden Mängeln innerhalb der Gewährleistungsfrist nachkommt.

1 Sicherer für den Exporteur als ein einfaches Zahlungsversprechen, wenn der Erfüllungswillen und die Leistungsfähigkeit (in Geld) des Importeurs vorhanden sind.

2 Ablauf in vereinfachter schematischer Form dargestellt.

Wir, als Ihre Sparkasse, verwenden Cookies, die unbedingt erforderlich sind, um Ihnen unsere Website zur Verfügung zu stellen. Wenn Sie Ihre Zustimmung erteilen, verwenden wir zusätzliche Cookies, um zum Zwecke der Statistik (z.B. Reichweitenmessung) und des Marketings (wie z.B. Anzeige personalisierter Inhalte) Informationen zu Ihrer Nutzung unserer Website zu verarbeiten. Hierzu erhalten wir teilweise von Google weitere Daten. Weiterhin ordnen wir Besucher über Cookies bestimmten Zielgruppen zu und übermitteln diese für Werbekampagnen an Google. Detaillierte Informationen zu diesen Cookies finden Sie in unserer Erklärung zum Datenschutz. Ihre Zustimmung ist freiwillig und für die Nutzung der Website nicht notwendig. Durch Klick auf „Einstellungen anpassen“, können Sie im Einzelnen bestimmen, welche zusätzlichen Cookies wir auf der Grundlage Ihrer Zustimmung verwenden dürfen. Sie können auch allen zusätzlichen Cookies gleichzeitig zustimmen, indem Sie auf “Zustimmen“ klicken. Sie können Ihre Zustimmung jederzeit über den Link „Cookie-Einstellungen anpassen“ unten auf jeder Seite widerrufen oder Ihre Cookie-Einstellungen dort ändern. Klicken Sie auf „Ablehnen“, werden keine zusätzlichen Cookies gesetzt.